Nel 2021 è cresciuto l’interesse degli italiani per le polizze unit-linked: ecco le caratteristiche chiave del prodotto, vantaggi e svantaggi.

Table of Contents

Polizza vita: aumenta il numero delle sottoscrizioni nel 2021

Al fine di tutelare i propri familiari e offrire loro un futuro meno incerto, in tanti hanno deciso di sottoscrivere una polizza vita nel 2020 e ancor più nel corso del 2021.

Da un’indagine commissionata da Facile.it agli istituti mUp Research e Norstat è emerso che nel 2021 circa 3,6 milioni di italiani hanno sottoscritto per la prima volta una polizza vita, prodotto posseduto a oggi da oltre 16 milioni di persone nel nostro Paese.

Polizze Unit e Index Linked: il pilastro del ramo vita

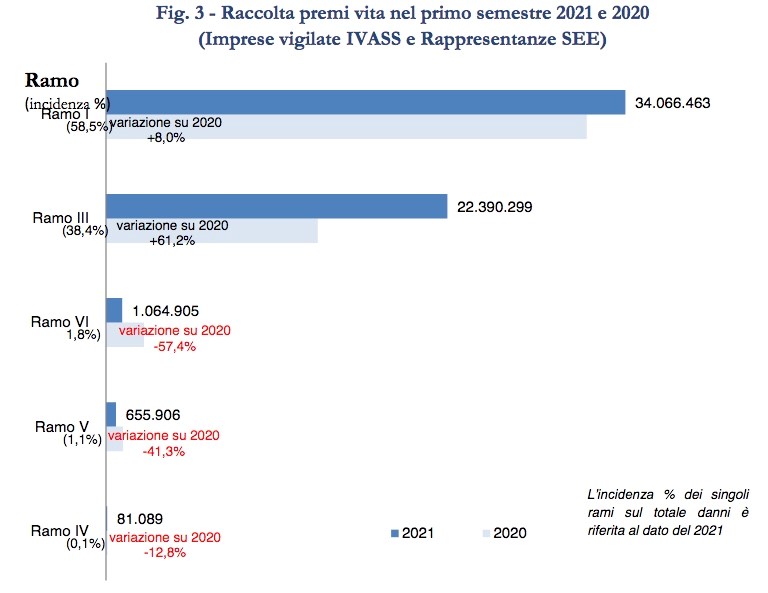

A supporto di questi dati giungono le indicazioni molto eloquenti dell’IVASS, l’Istituto per la Vigilanza sulle Assicurazioni, che nel bollettino statistico datato novembre 2021 ha scattato la fotografia relativa alla raccolta premi realizzata nel primo semestre dell’anno.

Quella complessiva, ossia relativa al ramo vita e danni, nel periodo in esame è salita del 14,4%, a 77,8 miliardi di euro.

Un incremento da attribuire principalmente alla raccolta del settore vita, che nei primi sei mesi del 2021 è stata pari a 58,3 miliardi di euro, con un rialzo del 18,6% rispetto allo stesso periodo del 2020.

Come si evince dalla tabella sopra riportata, l’incremento è concentrato nel ramo III, ovvero quello relativo alle polizze unit e index-linked, la cui raccolta semestrale cresce di 8,5 miliardi rispetto al 2020 (+61,2%) e segna il miglior risultato mai rilevato.

I dati che giungono dalle varie compagnie assicurative e dai principali player del risparmio gestito in Italia confermano, in particolare, una crescita sempre più netta e marcata delle polizze unit-linked.

Il maggiore interesse degli italiani verso questo tipo di prodotto è legato altresì a un contesto di tassi di interesse a zero o anche negativi, che spinge a cercare rendimenti in strumenti maggiormente legati ai mercati finanziari.

Polizza Unit-Linked: cos’è e come funziona

Le polizze unit-linked sono delle assicurazioni sulla vita che si caratterizzano per orientamento al profitto che non troviamo in altri strumenti della categoria.

In altre parole, le unit-linked si collocano a metà strada tra un prodotto assicurativo e uno finanziario, visto che coniugano al loro interno entrambe le componenti.

Il premio delle polizze unit-linked è investito in quote di fondi di investimento, sia interni che esterni alla compagnia assicurativa, dai quali dipende il rendimento del proprio investimento.

Polizza Unit-Linked: le caratteristiche principali

Chi sottoscrive una polizza unit-linked versa dei premi unici oppure periodici durante l’arco della vita, ma non ha alcuna garanzia né per il capitale versato, né relativamente ai rendimenti dello stesso, visto che questi ultimi sono strettamente legati all’andamento del fondo in cui sono investiti i premi.

Non tutte le polizze unit-linked però sono uguali e alcune si differenziano dalle altre per alcuni tratti distintivi.

In tal senso, nel panorama dell’offerta di polizze unit-linked, si distingue per le sue specificità la polizza Forward Quant, uno degli ultimi prodotti della bavarese Forward You (FWU), compagnia assicurativa nata quasi 40 anni fa, con presenza crescente in Italia.

Forward Quant è una polizza che investe fino al 100% in un modulo unit-linked. L’aspetto più interessante è la possibilità di scegliere tra cinque profili, modificabili nel tempo, connessi ad altrettanti livelli di garanzia (dal 100% allo 0%) del capitale investito alla scadenza (al netto dei costi), opzionabili in base alla propria propensione al rischio.

Polizze Unit-Linked: i principali vantaggi

Le polizze unit-linked, in quanto polizze assicurative, vantano una serie di aspetti positivi, visto che sono impignorabili e non sequestrabili; quindi, le

somme in esse investite sono sempre fuori dal radar dei creditori.

Un altro fattore che da sempre è stato uno dei motivi di tanto successo delle polizze è rappresentato dall’esenzione dalle imposte di successione.

Le unit-linked, in altri termini, rientrano nell’asse ereditario, senza subire alcuna tassazione da parte del fisco e, in aggiunta a ciò, offrono la possibilità di designare come beneficiario anche una persona diversa dai propri eredi.

Un ulteriore vantaggio è la possibilità di effettuare dei riscatti totali o parziali del capitale in qualsiasi momento.

Una flessibilità questa che si unisce a quella ancor più rilevante di scegliere il livello di rischio più adatto al proprio profilo, grazie alle differenti tipologie di fondi in cui poter investire, con l’opzione anche di modificare la scelta effettuata inizialmente, durante la vita del contratto.

Polizze unit-linked: due rilevanti vantaggi fiscali

Le polizze unit-linked vantano altresì due importanti vantaggi fiscali, di cui a volte si parla poco, ma che è bene invece evidenziare.

Dal momento che la polizza vita unit-linked si configura come un investimento a lungo termine, la tassazione è differita.

In altre parole, l’imposta sul capital gain è applicata non nel momento in cui si ottengono dei rendimenti, ma solo quando la polizza è liquidata.

Questo significa che il capitale lordo continua a essere reinvestito e rivalutato durante la vita della polizza.

Un altro aspetto fiscale alquanto rilevante è rappresentato dalla tassazione applicata al risultato netto: questo significa che è possibile compensare plusvalenze e minusvalenze, cosa che non è possibile fare, ad esempio, quando si investe direttamente in azioni o in obbligazioni.

Polizze unit-linked: ecco alcuni svantaggi

Come accennato prima, le polizze unit-linked presentano anche alcuni svantaggi, tra cui l’assenza di garanzia sul rendimento.

L’aspetto indubbiamente più negativo è legato ai costi del prodotto, che possono essere elevati, essendo previste delle commissioni di ingresso, commissioni di gestione del fondo interno e commissioni di gestione per ciascuno dei fondi su cui quello interno investe oppure sui fondi esterni.

Polizza unit-linked: quale quella giusta?

Anche in ragione dei costi da sostenere, la scelta di una polizza unit-linked deve considerare molteplici aspetti imprescindibili, come la tecnologia che governa gli investimenti. Parliamo in sostanza di strumenti matematici e statistici molto potenti, gli algoritmi, in grado di analizzare un’impressionante quantità di dati qualitativi e quantitativi.

Il pensiero va subito alla polizza vita già menzionata in questo articolo, Forward Quant, caratterizzata dall’uso di algoritmi molto avanzati. Il loro impiego garantisce un livello di diversificazione ideale per gestire ottimamente le opportunità di guadagno e mitigare le insidie della volatilità sui mercati globali, integrando azioni, obbligazioni a reddito fisso, strumenti di mercato monetario, immobili, materie prime.