Investire è sicuramente una scelta delicata e importante: ecco il nuovo prodotto di Forward You pensato per tutti e con caratteristiche innovative

È ormai noto, anche ben oltre i confini nazionali, che gli italiani sono un popolo di risparmiatori, anzi si confermano veri e propri campioni su questo fronte.

Nei 12 mesi successivi allo scoppio della crisi del coronavirus, e precisamente tra aprile 2020 e lo stesso mese del 2021, la liquidità presente sui conti correnti degli italiani è aumentata del 6%, arrivando a sfiorare la cifra record di 2.000 miliardi di euro.

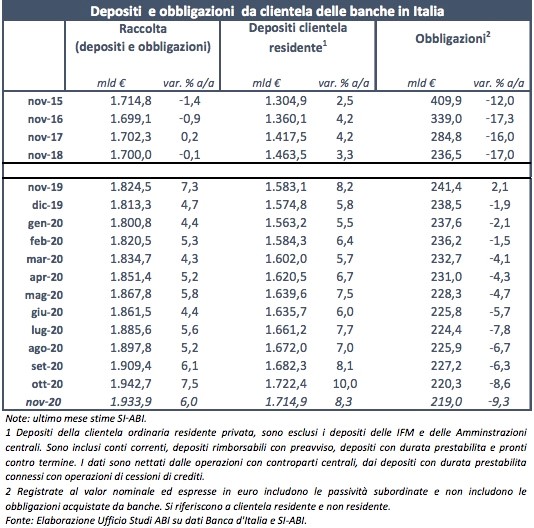

Sono queste le cifre che emergono dal comunicato stampa dell’ABI datato dicembre 2020, in cui si legge:

In Italia, a novembre 2020, la dinamica della raccolta complessiva (depositi da clientela residente e obbligazioni) risulta in crescita del +6,0% su base annua. I depositi (in conto corrente, certificati di deposito, pronti contro termine) sono aumentati, a novembre 2020, di oltre 109 miliardi di euro rispetto ad un anno prima (variazione pari a +8,3% su base annuale).

Tenere ferma la liquidità sul conto corrente è una mossa sbagliata per tanti motivi, citando non da ultimo il rischio cui si è esposti con alcune banche. Ci sono istituti di credito che hanno già annunciato l’applicazione di costi a carico del cliente e perfino la chiusura del rapporto, in caso di cash oltre una certa soglia depositato sul conto corrente.

Per tanti quindi nasce l’esigenza di pensare ad un’adeguata allocazione dei propri risparmi, in alternativa all’infruttuoso e pericoloso parcheggio degli stessi sul conto corrente.

Quando si parla di investimenti, una delle domande che ci si pone più frequentemente, anzi forse la prima, è la seguente: qual è il momento giusto per investire?

Ci si chiede ad esempio se un dato periodo storico sia quello ideale o comunque consigliato per puntare sulle azioni piuttosto che sulle obbligazioni, giusto per citare due strumenti finanziari. Una risposta a questo interrogativo si può ottenere anche grazie all’aiuto di professionisti del settore in grado di consigliare il cliente.

È molto più difficile invece riuscire a capire quando sia effettivamente il momento giusto per iniziare ad investire.

Apparentemente questo interrogativo potrebbe apparire simile a quello di cui abbiamo parlato poc’anzi, ma in realtà così non è, la questione è ben diversa. La domanda che si pone in questo caso il risparmiatore non è relativa al timing giusto per approcciare i mercati finanziari, ma al momento della sua vita in cui avviare i suoi primi investimenti.

La risposta potrebbe risultare anche disarmante e deludente, ma di fatto non esiste un momento giusto per iniziare ad investire. Ci sono però dei fattori molto importanti che aiutano a capire quando muoversi e tra gli altri segnaliamo in particolare l’età della persona che punta a realizzare degli investimenti e gli obiettivi che si prefigge.

Indubbiamente il fattore tempo gioca un ruolo determinante negli investimenti: chi inizia ad investire da giovane ha più tempo a disposizione per farlo e quindi anche per correggere eventuali errori o incidenti di percorso legati a determinate scelte di investimento.

Di converso, chi è più avanti con l’età, ha necessariamente un orizzonte temporale più breve per i suoi investimenti e quindi dovrà considerare determinati strumenti finanziari al posto di altri.

Come detto poc’anzi, oltre all’età anagrafica, l’altro fattore chiave è rappresentato dagli obiettivi che ciascuno intende raggiungere con un determinato investimento.

Chi si avvia verso l’età della pensione, può ad esempio investire per avere un gruzzolo su cui poter contare una volta fuori dal mercato del lavoro, per far fronte a degli imprevisti o semplicemente per avere una maggiore tranquillità finanziaria.

Chi è giovane investe per raggiungere molteplici obiettivi: accumulare denaro da utilizzare per finanziare progetti di vario tipo, quali un matrimonio, l’acquisto di un appartamento e/o anche di una casa per le vacanze, il pagamento degli studi ai propri figli oppure l’integrazione della pensione futura.

Per rispondere alle più svariate esigenze del cliente, Forward You (FWU), compagnia di assicurazioni presente sul mercato da quasi 40 anni con 14 sedi in tutto il mondo, ha lanciato Forward Quant, la polizza vita che investe sul tuo futuro.

Si tratta di un innovativo investimento a lungo termine pensato per tutti, con una varietà di profili di rischio capaci di soddisfare le esigenze dei diversi clienti.

Si parte da un profilo “conservativo”, consigliato a chi non vuole perdere nulla del suo capitale, fino ad arrivare ad un profilo “esplorativo”, adatto a chi è disposto a rischiare anche il suo capitale per cogliere le occasioni più allettanti.

Forward Quant permette di iniziare con soli 50 euro e offre la possibilità di investire al meglio grazie ad una tecnologia d’avanguardia.

La polizza vita ideata da Forward You è basata su un algoritmo e pensata per dare risultati in base al tipo di rischio che si vuole affrontare e agli obiettivi finanziari che si intendono raggiungere.

Forward Quant offre l’opportunità di effettuare un nuovo modo di investimento con caratteristiche innovative che si adattano al meglio alle diverse tipologie di clienti.